关注我们

口腔热线

400-800-2131

火狐体育怎么下载苹果微信服务号

火狐体育怎么下载苹果微信服务号

火狐体育怎么下载苹果微信订阅号

火狐体育怎么下载苹果微信订阅号

2021年末,新冠疫情的“冲击”与“红利”逐渐步入尾声,世界正在适应新现实,风口收窄,企业比拼回归新常态。

从年底“成绩单”来看,全球巨头业绩分化,多数企业回归双位数增长,“幸运儿们”一飞冲天,就此改写全球市场排名格局。

但一些特殊领域,如医疗设施,供应链挑战、芯片短缺等阴霾仍未散去,由此导致增长乏力,不得不让位他人...

现实面前,谁逆势上游?谁波澜不惊?医趋势为您带来最新2021年全球医疗器械企业排名!

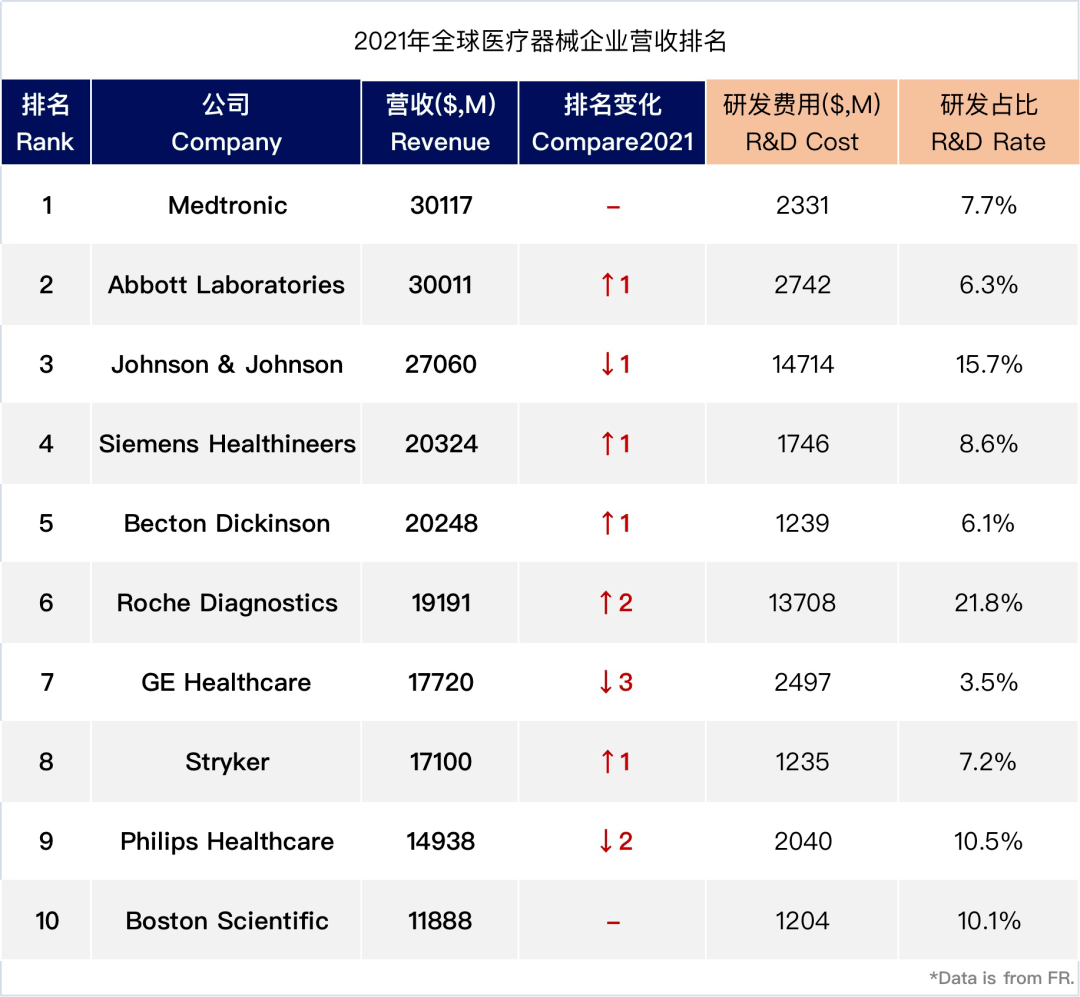

*按实时汇率换算:1瑞士法郎=1.0806美元;1欧元=1.1293美元。以财报发布为基准。

*碧迪医疗、西门子医疗2021财年区间为2020年10月1日到2021年9月30日。

*研发费用均指公司/集团总研发费用支出。各企业统计口径不一,数据仅供参考。

2021年,受疫情搅动,企业排名风云变幻,TOP 10中仅首尾两家美敦力、波科排位不受影响,其余均发生了变动。

美敦力财年区间特殊,滞后于别的企业半年时间,受疫情影响较大,但仍抵住了压力,凭借架构调整、新品接力等一系列措施,业绩同比+4.2%,“守擂”成功。

雅培成功“逆袭”,大跨步超越强生,一年时间拉开近30亿美元的差距,距离榜首位置也仅有一步之遥(与美敦力相差仅1亿美元),其连续推出的爆款COVID-19检验测试产品功不可没。

强生医械虽下滑1名,但同样表现不俗,营收同比+17.9%,四大细分业务全部两位数增长,而且研发投入金钱全榜第一。

西门子医疗首次并表瓦里安,总营收180亿欧元,同比+24%,其中中国区营收23.54亿欧元(+24%),是除德国本土外全球增长最快的区域。

罗氏诊断:新冠检验测试业务带动与核心业务恢复增长之下,贡献了Top10中的最高增长率(+29%),排名上升2位至第6,同时是榜单中研发占比最高的企业。

GE医疗受到GE BioPharma的剥离、供应链问题和通货膨胀影响,同比+1%。GE预计,影响最多持续到2022上半年。

史赛克2021年逐渐走出疫情影响,重回双位数高增长。营收171亿美元,同比+19.2%。排名上升至第8。

飞利浦:受到供应链挑战、呼吸机召回等事件影响,飞利浦2021财年表现并不理想,同比-4%。

波士顿科学:整体营收118.9亿美元,同比+19.9%。保持在第10名。2021年,现金流良好的波科在并购方面动作频繁,以五项交易,成为2021年器械领域最活跃的公司之一,其中两项超过10亿美元。

心血管、外科业务“刚需恢复性增长”,全线年,受疫情影响,择期手术大面积延后,导致心血管、外科赛道受损严重,美敦力、雅培、波科、强生、BD

2021财年,美敦力总营收301.17亿美元,同比+4.2%,摆脱了去年的下滑趋势(-5%),巨擎转身,重回增长通道。

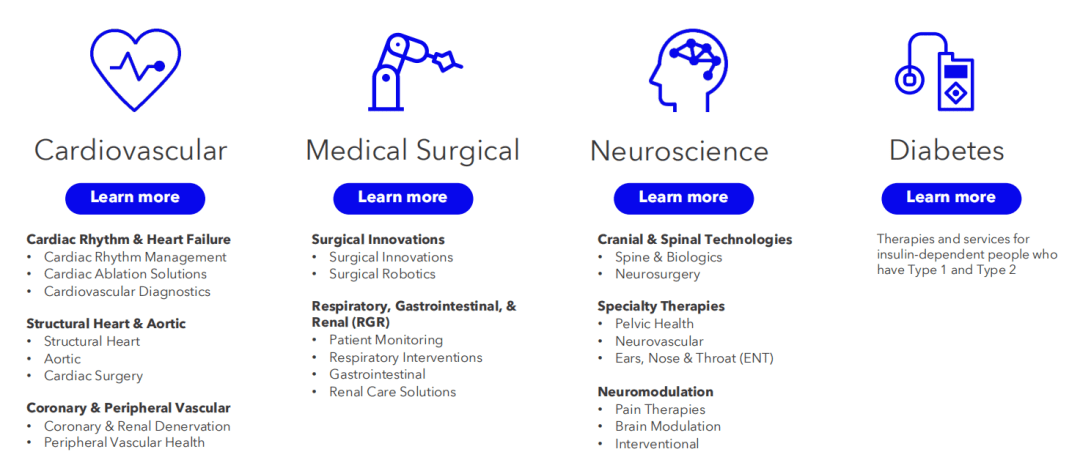

占比36%,较上年不变,是美敦力的第一大业务,2021年营收108亿美元,同比+2.9%。其中Q4同比大增45%。全年主要得益于节律&心衰业务的增长(8.6%)带动。

占比29%,营收87亿美元,同比+4.6%。历史增长主力——创新外科业务下滑1.4%;但与新冠治疗相关的呼吸、胃肠和肾脏业务上涨显著(+16.2%)。

占比27%,营收82亿美元,同比+6%。所有细分业务均上涨,特色疗法(+7.5%)增长最高,神经疗法增长6.9%。

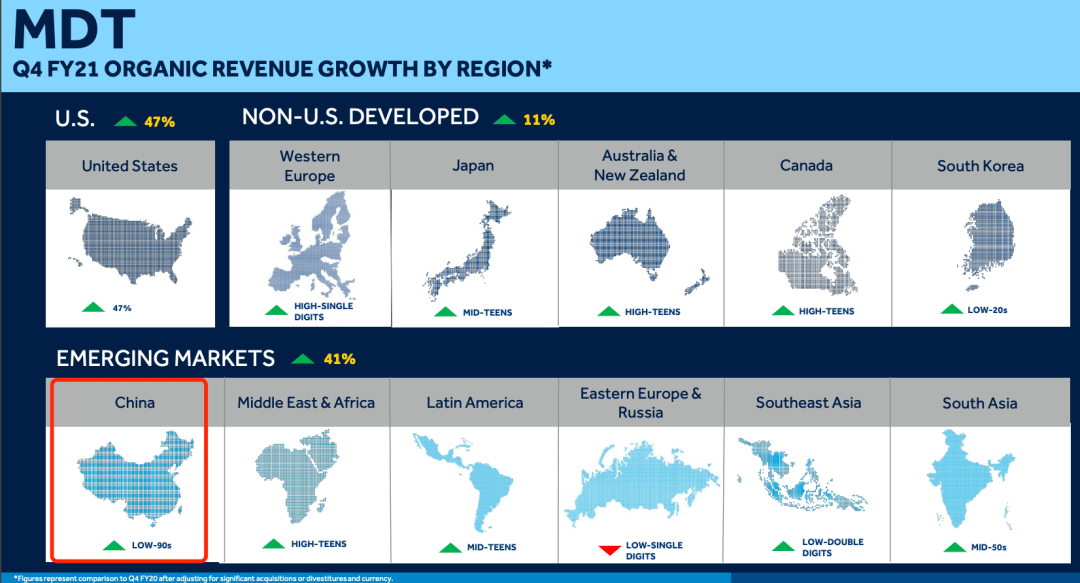

注:美敦力2020财年Q4(2020年2-4月)中国区受疫情影响最为严重,同比-38%,这是本年度Q4中国区获得超额增长的原因之一。

2021财年,是美敦力新任全球CEO Geoff Martha上任的第一年,“本季度末,我们大部分市场都恢复了疫情之前的增长率,”Geoff Martha表示, “在大流行期间,我们实现了重要的里程碑,包括推出新产品、投资研发管线以及改变运营模式等。这些行动将推动未来一年的加速成长。”

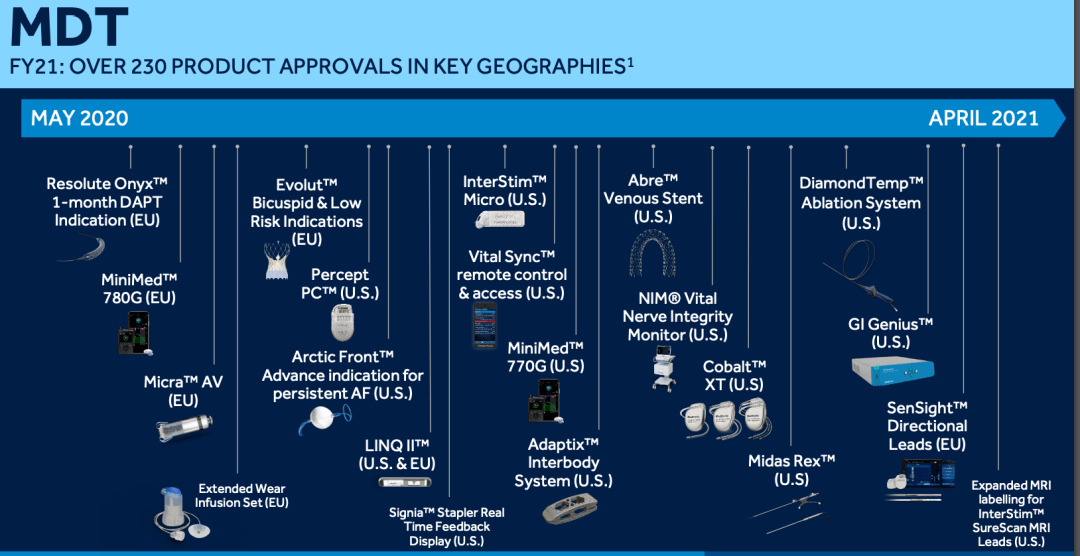

230多项监管批准,包括下一代TAVR瓣膜Evolut™、Harmony经导管肺动脉瓣、机器人辅助手术系统Hugo等明星产品,正在快速贡献营收。

此外,在下一代产品管线的强力推动下,美敦力对2022财年充满信心——预计全球营收有机增长将达到9%。

2021年,雅培医械两大板块:诊断业务和医疗设施业务,双双保持两位数高增长,共营收300.11亿美元,同比+24.7%,超越强生近30亿美元,与“老大”美敦力仅1亿美元之差,坐稳医械第二的宝座。

占比36%,相较于2020年下滑7个百分点,营收156.44亿美元,同比

其中,分子诊断“后劲不足”,难以再续去年的高增长(+225%),同比-0.8%;收购美艾利尔得来的快速诊断业务继续大涨

,虽增长率也不及去年同期(+113%),但也算后疫情时代雅培诊断的中流砥柱,贡献了高达近86亿美元的营收;另外的好消息是,虽疫情的平息,传统诊断(+14.6%)以及床旁诊断(+3.9%)增长均在恢复。

占比33%,营收143.67亿美元,同比+21.9%,所有细分业务均呈2位数上涨态势;由疫情的平息和糖尿病业务驱动。

其中,糖尿病业务表现最出色,营收(43亿美元)和增长率(+32.5%)双双第一,主要由糖尿病护理产品FreeStyle Libre所驱动;其次为结构性心脏病业务,同比+29%。

9月,Portico与FlexNav经导管主动脉瓣置换术系统获FDA批准,可以治疗面临极高心脏开胸手术风险的严重主动脉瓣狭窄患者。

12月,Amplatzer Amulet左心耳封堵器获批FDA,适用于缺血性卒中风险的房颤患者。

与此同时,去年3月,雅培在美国全新推出了NeuroSphere虚拟诊所,帮助患者与医生交流沟通,并可按需远程接收新的治疗设置。

雅培CEO。过去的2年时间里,Ford带领雅培应对了大流行的挑战,爆款频出,在诊断领域获得了丰厚的回报,成功逆袭,登顶全球医械榜“榜眼”位置。

另一方面,雅培中国面临的挑战在于,在全球战略和投资驱动下,雅培的中国架构和业务是否能同步全球同一标准?

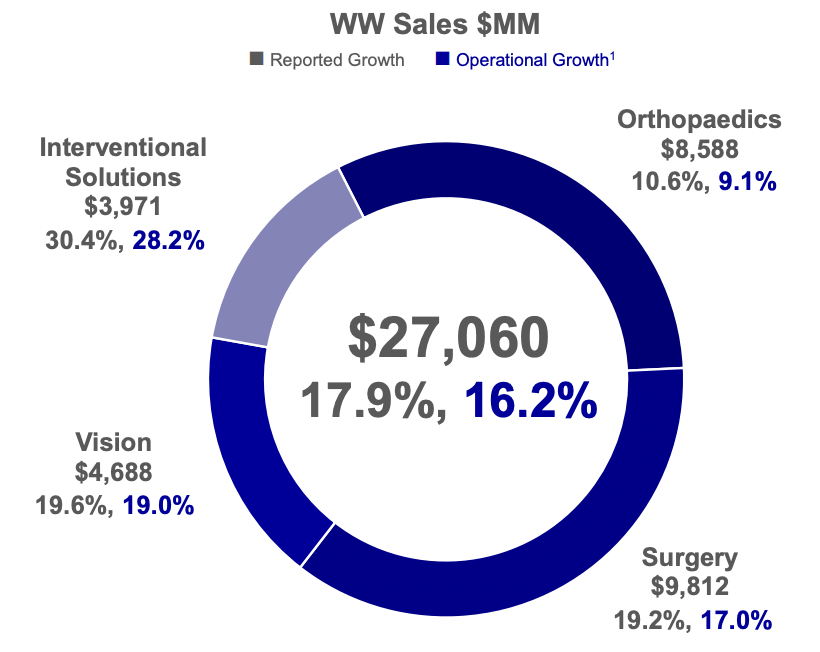

2021年,强生医疗器械营收270.6亿美元,占比29%,同比+17.9%

占比36%,营收98.12亿美元,同比+19.2%,是强生器械第一大业务;无论是普通外科业务(+18%)还是高级外科业务(+20%)均增长显著,得益于新品的推动和亚太市场的扩大。

占比32%,营收85.88亿美元,同比+10.6%;所有细分业务均有不同程度的上升,其中膝关节业务增长最显著(+13.3%),脊柱/运动/其他增福最低(+7.2%)。

占比17%,营收46.88亿美元,同比+19.6%;其中眼科手术暴涨35%,成强生器械增长最强势的子业务。

,是强生医械增长最高的板块。得益于市场复苏以及新产品弯型可视双向可调弯导引鞘管VIZIGO™和电生理产品CARTO V7的推动。

2021年底,强生发生了两项重大变化,一是着手分拆消费者健康业务;二是新老CEO的交替。

去年11月下旬,强生宣布了135年来最大一次架构调整:制药与医疗器械业务合并为“新强生公司”,消费者保健业务独立,分别成立两家上市公司,计划在18—24个月内完成。

100亿美元,大部分交易都是中小型。Duato表示未来强生的重点仍将更多地放在收购方面,并且不拒绝大型交易。在数字化领域

*西门子医疗2021财年区间:2020年10月-2021年9月;按实时汇率:1欧元=1.1293美元。

2021财年,西门子医疗总营收180亿欧元,同比+24%,得益于新冠红利及瓦里安收购。

营收98.21亿欧元,同比+8%。在总营收占比54.6%,仍是西门子医疗第一大业务。CT管线增长显著,仍得益于新冠检测。

营收54.18亿欧元,增长率38%为三大业务之首,是西门子医疗第二大业务。主要是欧洲、中东和非洲地区对新冠病毒抗原快速检测的高需求,贡献了约10.8亿欧元营收。

2021年4月15日完成对瓦里安的收购后,瓦里安业务至9月30日期间贡献了

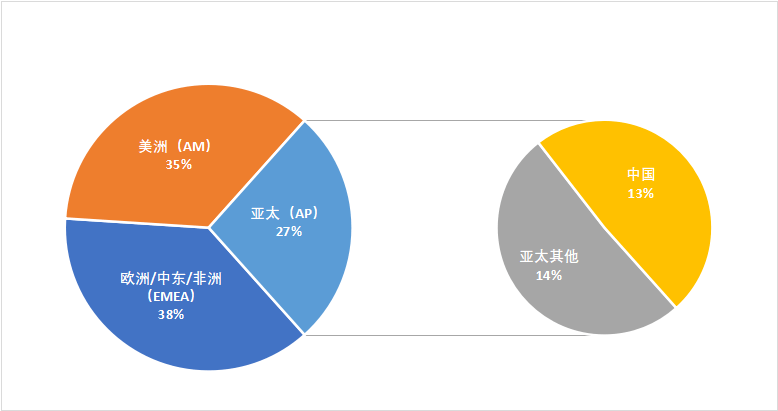

中国区营收23.54亿欧元(+24%),几乎占比亚太区50%,也是除德国本土外全球增长最快的区域。

2021财年,西门子医疗研发费用增涨15%(包括来自瓦里安的1.3亿美元)。

2021年7月,Corindus途灵最新一代CorPath GRX冠状动脉介入手术控制系统获准进入NMPA“创新医疗器械特别审批通道”。也成为首家通过创新医疗器械特别审核检查申请的外资医疗设施企业。

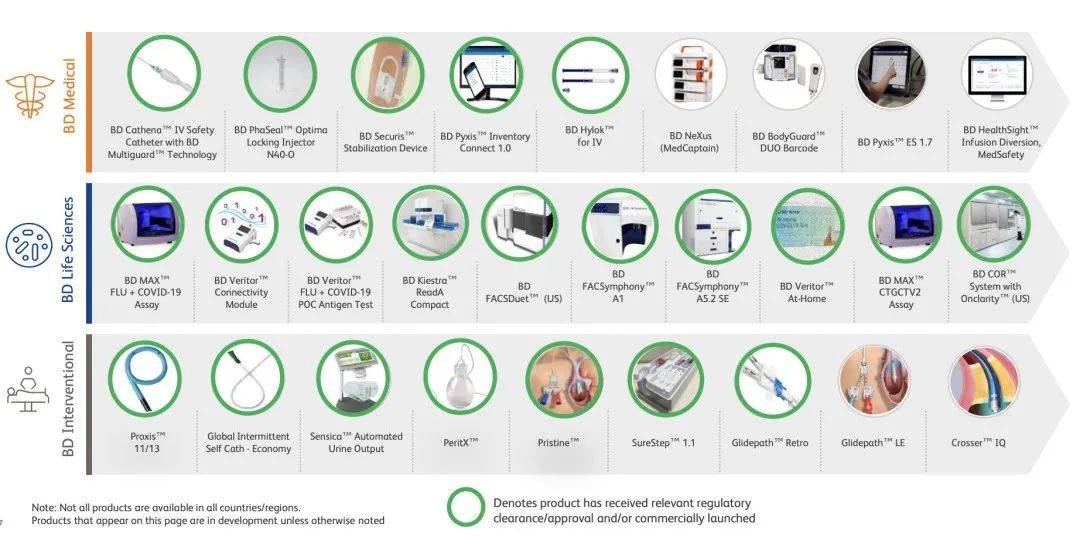

2021财年,碧迪医疗重回增长赛道,总营收202.48亿美元,同比+15.6%,回归医械榜TOP 5行列。

受美国与欧洲新冠患者数量增长影响,药物输送解决方案(同比+12%)、药物管理解决方案(同比+2%)双双增长;糖尿病护理同比+5%,市场需求好于预期;预灌封注射器的产能扩张,使医药系统业务增长11%至18亿美元。

占比32%,相较于2020财年增长5个百分点,营收65.3亿美元,同比+36%。

的增长,受到新冠相关的BD VeritorTM Plus以及BD MAXTM平台运行的诊断试剂需求的驱动;COVID-19诊断产品增长8%(Q4营收3.16亿美元);研究试剂和仪器的需求恢复强劲,使生命科学业务营收13亿美元,同比+11%。

占比21%,营收42.39亿美元,同比+11%。主要受到新冠疫情的恢复所驱动。

其中,手术产品同比+14%,受到无菌产品和生物外科的恢复驱动;外周干预同比+10%,部分增长被产品召回所抵消;而泌尿外科和重症监护同比+7.6%。

其中,中国市场占比7%(相比去年上升近1个百分点),营收13.35亿美元,同比+24%。

,BD宣布公司董事会已正式批准糖尿病护理业务Diabetes Care分拆出去做为一家完全独立的、公开交易的上市公司,名为“Embecta”。BD财报显示,该业务2021财年营收12亿美元,目前担任BD Diabetes Care全球总裁的Devdatt Kurdikar将成为新公司的首席执行官。

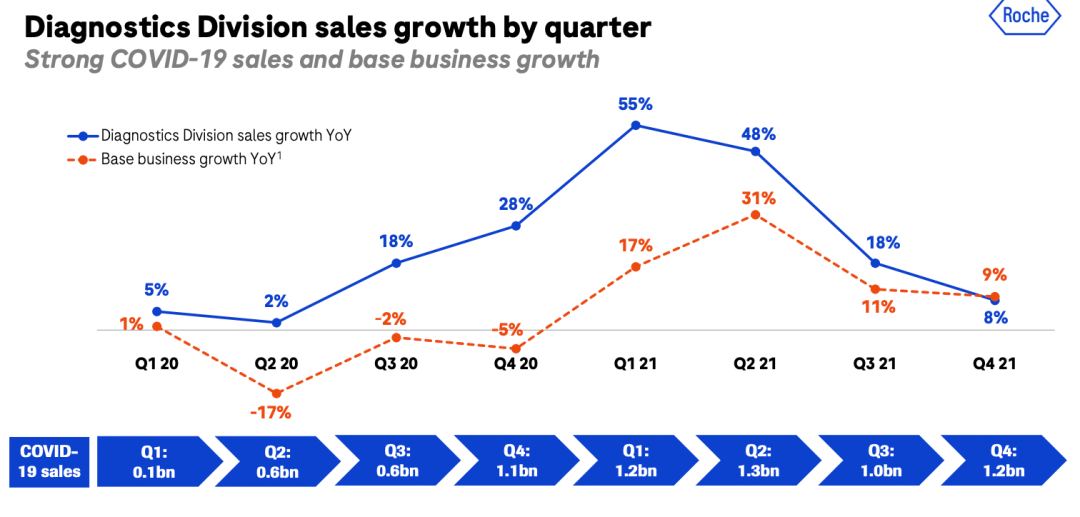

2021年,罗氏诊断业务收入增长29%至177.6亿瑞士法郎(约192亿美元),其中 COVID-19 诊断约占全年总额的四分之一。

占比42%,同比+21%,主要得益于心血管、传染病和免疫诊断营收增长。

占比27%,同比+29%。Delta变体推动了COVID-19检测的增加,特别是高通量PCR检测。

占比14.5%,从约11亿瑞士法郎(12亿美元)增加到26亿瑞士法郎(28 亿美元),同比暴增138%,这一急剧增长主要是由于该公司推出的SARS-CoV-2快速抗原测试。

过去两年,基于强劲的COVID-19产品和基础业务,罗氏诊断经历了过山车般的增长曲线,罗氏诊断达到增长高峰(+55%),随后回落,目前正处于两年内的增长低点。

指出,该公司每月的抗原检验测试能力超过1亿,但预计随夏季的临近,呼吸疾病季节的减弱,抗原订单将出现急剧下降。

2021年,GE医疗业务营收177亿美元,同比+1%,仍然受2020年GE BioPharma的剥离,以及供应链问题和通货膨胀所影响。

据GE预计,供应链和“GE BioPharma”影响最多持续到2022上半年。

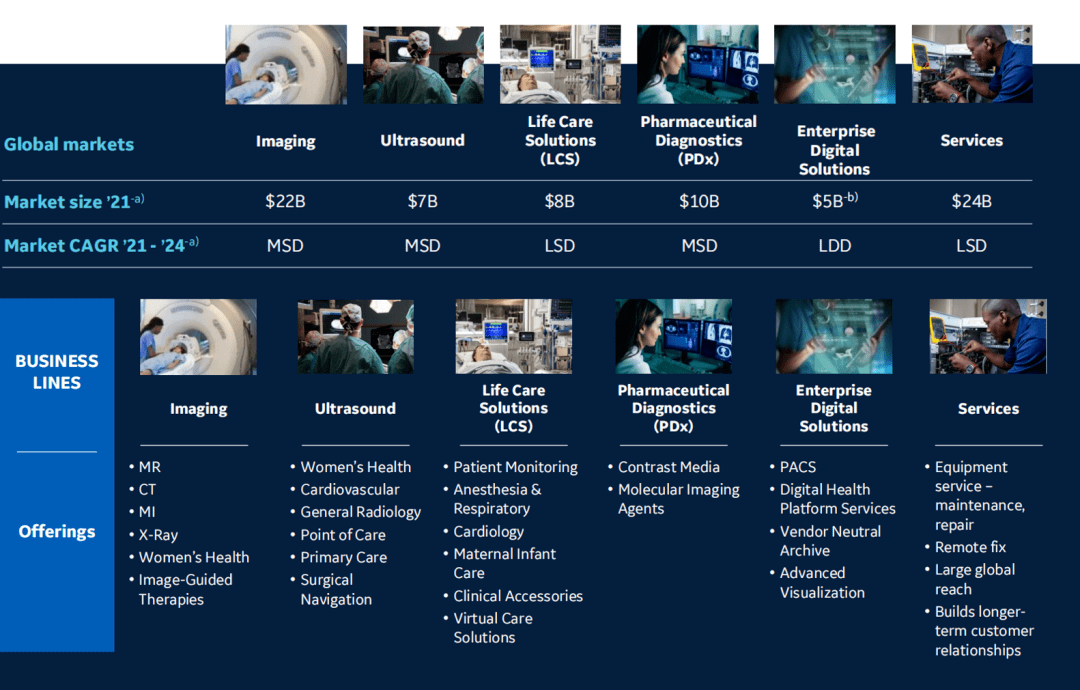

医疗系统(简称HCS,包含影像、超声、生命护理解决方案、企业软件及解决方案,简称HCS):营收157亿美元,同比+2%;占GE医疗总营收89%;

2001年初,GE集团股票价值超过5000亿美元,这使其成为当时世界上最有价值的公司之一。然而据FactSet多个方面数据显示,自2009年以来,其股价每年下跌约2%,而标准普尔500指数的年回报率为9%。

目前GE医疗的产品管线包括:医学影像、超声、生命护理解决方案(LCS)、医药诊断(PDx)、企业数字方案、服务六大领域。

2021年,史赛克似乎已经走出新冠影响,重回双位数高增长。营收171亿美元,同比+19.2%。排名上升至第8。

手术和神经业务营收95亿美元(+14.3%),占比56%。其中:仪器营收21亿美元(+13.4%);内窥镜营收21亿美元(+21.5%);医疗器械营收26亿美元(+3.3%);神经血管营收11.9亿美元(+22%);神经颅脊营收12.1亿美元,增长最高(+24%)。

主要由创伤和四肢业务+63.8%,神经颅脊+23.4%,内窥镜+18.6%驱动。

主要由创伤和四肢业务+36.8%、内窥镜业务+32.7%、神经颅脊业务+32.4%驱动。

1月,史赛克宣布收购传感器数字化领导企业OrthoSensor,押注骨科可穿戴设备。(金额未披露)

9月,收购人工智能支持的实时监测手术失血平台Gauss Surgical ,再次加码数字医疗。(金额未披露)

同样10月,史赛克中国区总裁马敏宣布离任,由原史赛克日本及亚太VP Greg Holman任中国新总裁。

飞利浦医疗业务(仅考虑诊断治疗和互联关护业务)营收132.3亿欧元,同比-4%。

主要受到供应链挑战、新冠疫情造成的医院设施安装延迟、呼吸机召回事件影响。

诊断与治疗业务营收86.35亿欧元,同比+6%。图像引导治疗实现两位数的增长,诊断成像和医疗超声实现中等个位数的增长。

睡眠和呼吸护理业务由于新冠疫情趋缓导致订单下降,以及呼吸机召回原因营收下滑。

以28亿美元(179亿人民币)收购BioTelemetry(远程心脏诊断和监测),加码可穿戴式心脏监护仪以及基于AI的数据分析和远程服务。

通过收购Cardiologs,获得其医疗级AI和云技术提供的动态心脏诊断和监测解决方案。

其CEO Frans van Houten表示,基于良好的客户的真实需求和一直增长的订单,飞利浦预计在2022年恢复营收增长和利润率扩张。

同时表示,其目标是到2025年改善20亿人的生活(包括3亿人来自医疗资源较差的社区),到2030年将这一数字分别增加到25亿和4亿人。

在这一宗旨的指导下,其战略是聚焦“价值型”医疗。飞利浦期望在2021-2025年间实现:

2021年,波士顿科学整体营收118.9亿美元,同比+19.9%,全球所有市场均双位数增长。排名保持不变,维持第10。

*波士顿科学的医疗营收数据已排除了收购BTG得来的专业制药业务营收,交易在2021上半年完成。

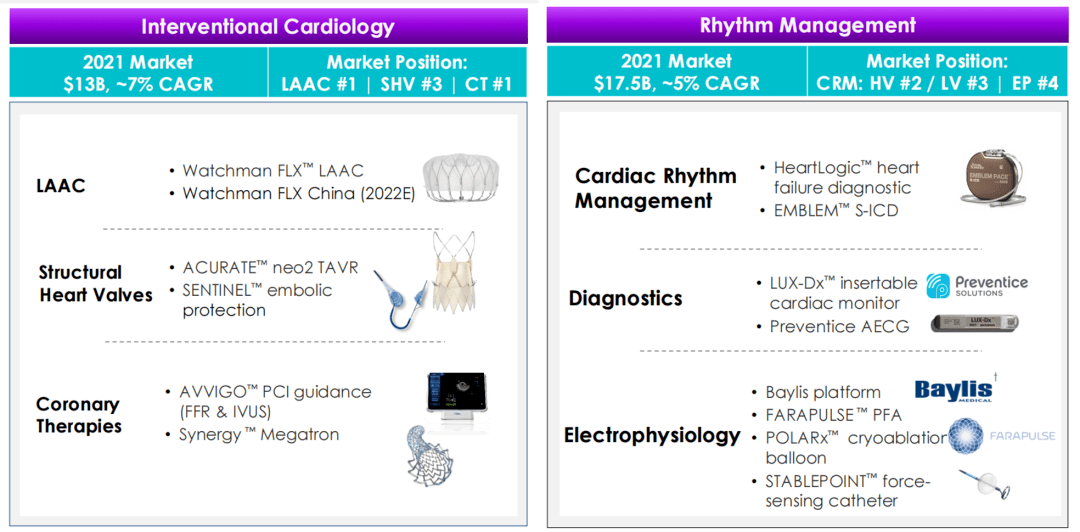

心血管营收48.6亿美元(占比41%)同比+25.3%。其中,外围干预(+32.2%),介入性心脏病(+15.4%)。

2021年,Watchman左心耳封堵器的表现让波科“非常满意”;该设备在2021全年收入为8.3亿美元,比预期高出约1亿美元,同比实现两位数增长,与2019年相比增长68%。预计Watchman将在2022年继续成为波士顿科学的重要增长动力。

营收37.2亿美元,同比+21.4%。其中,内窥镜(+20.3%),泌尿外科和盆腔健康(+23.1%)。

营收32.9亿美元,同比+19.7%。其中,心率管理(+18.5%),电生理(+27.4%),神经调节(+19.5%)。

:排名第一;基本的产品包括Watchman FLX™ LAAC,以及2022年即将在中国获批的Watchman FLX China;

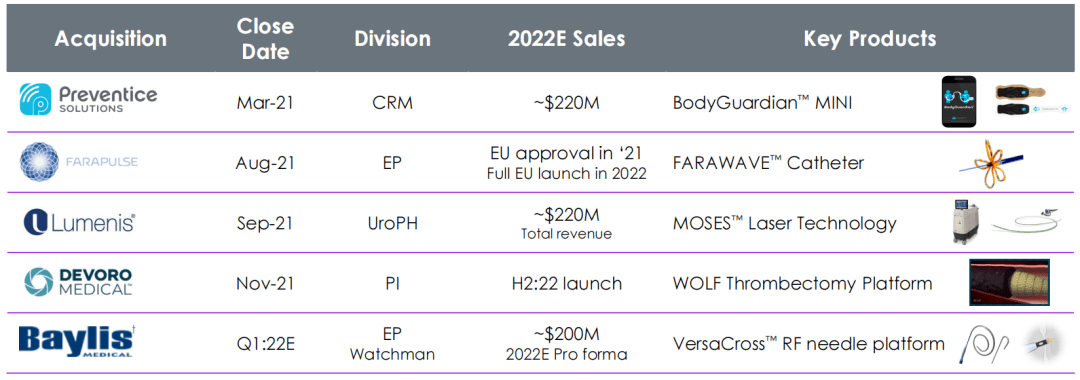

,2021年,波士顿科学以五项交易,成为年度器械领域最活跃的公司之一,并且其中两项超过10亿美元:

9月,2.69 亿美元收购Devoro Medical公司,加码外周血管领域;

10月,17.5亿美元收购Baylis Medical(贝利斯医疗),加码电生理和结构心脏领域穿刺产品;

以上并购预计将在2022年为其带来超过10亿美元营收。而通过并购也不难发现,波士顿科学在构建数字化平台方面或将有更多投入。

截至2021年底,波科手头有约19亿美元现金,2022年收购或将继续成为其战略,但不会如此频繁。

展望未来,其CEO表示,虽然波士顿科学公司预计今年与2021年相比,“新冠病毒对基础程序的影响较小”,但该企业来提供了“更广泛的方案来解决与冠状病毒变异和医疗人员短缺相关的不确定性”。预计2022年的净销售额在有机基础上增长约6%至8%。

在中国市场上,对于大多数医疗器械MNC来说,2021,是喜忧参半的一年:

等企业,均指出了过去一年中国市场的业绩提升,数字从个位数--双位数不等。

疫情之下,中国作为全球为数不多的保持稳定增长的国家,对公司的全球增长来说,至关重要!

而那些在过去一年中,在中国区获得突破的企业,多是摸索出了一套压力之下的增长逻辑,能否抓住这一轮转型机会,提前全球和本地化布局,将成为在华医疗器械MNC的发展关键分水岭!